有想過你的退休生活該是什麼模樣嗎!?是否過的還算優渥,還是你已經放棄了人生的可能性打算工作到老死?!如果說你還有機會能讓自己退休,甚至是提早退休去做你感興趣的事情,你會願意再替自己的人生拚搏一次燃燒FIRE嘛!?

內容目錄

何謂FIRE運動/由來

FIRE運動全名是「Financial Independence Retire Early」,意思是指以「財務自由」、「提早退休」為目標的族群,這套新生活觀是希望將大半輩子時間都奉獻給工作的人們有機會去追求人生的熱情,畢竟沒人會想一輩子工作或者一把年紀退休了才去享受生活。

如此令人嚮往的生活方式其實早在1992年就被人提出,但這樣的想法在當時過於激進,當年的人無法想像在年僅30、40歲的年紀就離開職場,之後的生活該做些什麼!?

於是1992年美國的魯賓夫婦出版了一本暢銷書籍「跟錢好好相處(Your Money or Your Life)」裡面除了談論起金錢、工作、生活、幸福的意義外,也提出了能達成提早退休的步驟。

例如製作每月收支表、找出能讓你生活有充實、滿足的生命活力,以及當你不為了錢而工作時你的消費型態會有何改變,使用生命活力時,是否跟自己的價值及人生目的一致?

在踐行這些步驟時我逐漸感受到它們都圍繞著一個很重要的核心概念,就是

重新審視你跟金錢的關係

金錢和你的關係

其實我們努力工作賺錢,無非是為了讓生活過得更快樂更滿足,而不是真的想變成一個有錢人。

只是我們在追尋滿足的道路上走著走著就忘了原本的目標甚至一開始就沒有訂定所謂的目標,錯把金錢當成了我們一生的追求,而錯誤的目標更是讓人產生人生白活一場的失落感。

因此我們該釐清自己的目標,什麼令我感到滿足!?

比起瘋狂購物後的腦內啡短暫衝高的愉悅,是每天充足睡眠的充實感或者運動後的酣暢淋漓,還是完成長期目標帶來的成就感,找出那樣能讓你由衷感到滿足的事情。

當能令你感到滿足的事情與金錢越不相干時,你在提早退休的路上會越快達到目標,因為你的金錢只會花費在生活必要的支出上,反之你的滿足感需要越多金錢時,你要達到退休目標就會是一筆更大數目。

既然一切都都離不開金錢,就來聊聊收入吧。

相對收入v.s絕對收入

請問一個月收入10萬的人能比月收入4萬的人還要更快的提早早退休嗎!?

未必

如果月收入10萬的人每個月要支出9萬的生活費,這代表他每個月只會有1萬塊的餘額,並且這1萬塊的餘額僅能為他支付下個月開支的1/9。

而另一位雖然月收入只有4萬的但他每月的生活費是2萬,這代表他會有2萬的餘額,而這2萬塊的餘額即便他下個月沒有收入也足以應付他的生活開銷。

這就是相對收入跟絕對收入的差異。

絕對收入指的是單純的金錢數字。

而相對受入則是要將支出與收入視為一個整體去考慮。

所以比起不停地提高絕對收入,當你的有目的的提高相對收入肯定會比那些只提高絕對收入的人能更快達到提早退休的目標。

要存多少錢才能退休

這樣要多少錢才能退休!?

最有名的4%法則,雖然目前有研究認為4%法則不夠嚴謹,但作為激勵開始FIRE的動機上,我認為算出專屬於你的明確的數字會讓人更有動力想要開始執行。

想要用4%法則算出你的財務自由目標,我們需要先算出你的自由數字。

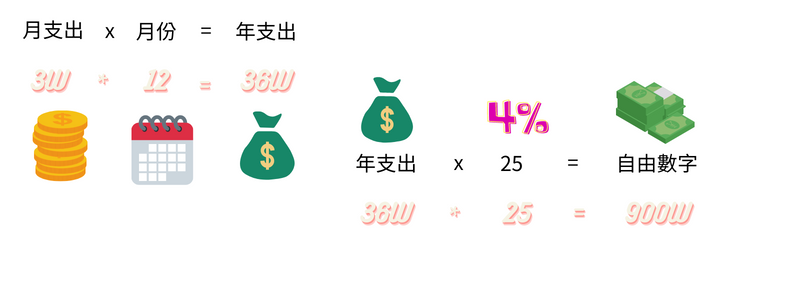

那自由數字該怎麼算。

先算出你的年支出費用後,再將這個數目乘以25倍,就會得出讓你擺脫財務壓力的自由數字。

例如你每月的花費為3萬元,此時你先將3萬*12(月),會得出36萬元的年支出。

再將年支出36萬*25,最後的數字就是900萬。

這900萬就是你的自由數字,當你達到900萬的目標並將其放進每年有穩定的7%(大盤)報酬中,你每年領出了4%的36萬生活費,剩下的3%用來抗通膨外的再投入,這套規則能高達9成的讓你在往後的30年不用為金錢煩惱,甚至還能留給後代子孫持續累積複利。

如過這個自由數字還是讓你感到遙不可及,其實FIRE也有其他方法能達到這個自由數字,不過在此之前,還有一些前置條件需要先完成,這樣可以讓你在累積自由數字的過程中更加順利,也能避免意外的發生讓你偏離了目標而導致放棄未來。

這樣前置條件也跟錢掛勾,不過他有另一個名稱,叫做緊急預備金。

緊急預備金

緊急預備金顧名思義,就是緊急時刻能讓你續命的救命錢,所以這筆錢是你平時絕對絕對不可以觸碰的。

至於緊急預備金要準備多少才算是剛好呢!!?

通則的標準是,6-12個月的月支出,例如3萬的月開銷就是18-36萬的緊急預備金。

緊急預備金最重要也是唯一的一項功能,就是在你沒有收入或者遇上突發狀況需要一比錢時,保證你繼續存活下去以及防止你往負債方向去,避免你在累積財富並利用複利但還看不到成效的階段就被迫中止。

因此無論你的緊急預備金是18萬還是36萬,都不要將它放進你的自由數字裡頭,緊急預備金最好放在你幾乎沒有在使用的戶頭中,還有把提款卡也放在家裡,可以避免臨時沒錢去提領。

之所以要將緊急預備金設立那麼多條件是因為,當你在累積自由數字的時候可能會遇到股市的震盪,如果你的錢全部都在股市中,很可能會逼著你在低點的時候出售好換回一筆金錢,所以將緊急預備金放在隨時可提領的戶頭,雖然無法讓你賺到利潤但它能為你提供最堅實的依靠。

緊急預備金要點整理

- 6-12個月的生活費

- 非到萬不可以絕不動用

- 放在最少使用的戶頭,提款卡也絕不使用

- 緊急預備金最重要的功能是保險而非幫你賺錢

FIRE很靈活,總有一種適合你

FIRE大概可以區分為4的面向,大家的目標雖然都是財務自由、提早退休過上想樣的生活,不過也因為每個人對生活的嚮往不同,因此FIRE運動也延伸出了4種FIRE。

富足退休(Fat FIRE)

這群人可以說是物質上十分富裕的FIRE一族,多指富人的財務自由,頂級的富豪的這一族群他們基本不會因為有錢了而退休,而是投身於慈善活動或至其他他們覺得有意義的活動繼續燃燒生命,一般的富足退休是退休後仍維持較高生活品質的生活,不過這也相對需要數目較大的自由數字。

簡約退休(Lean FIRE)

簡約一族就是發現了自己對消費主義提倡的生活其實不感興趣,相較物質的富足心靈上的富足更能滿足他們,因此他們能存下較多的金錢加快退休的腳步,之後的生活也不需要過多的金錢,更有的人會躲到偏僻的深山過上清幽退休生活。

(簡約退休前你可以先嘗試斷捨離或極簡主義,如果不知道怎麼開始可以觀看這篇<「我的家裡空無一物」改變我生活的一部日劇>文章)

(我覺得父母那一輩比較有紀律能執行簡約退休的極簡消費,<6年存到300張股票2022修訂版:股子股息讓股票零成本>本書的作者的節省程度讓我非常respeat,是真的省但後續也帶來了500萬的年被動收入,2022年的更新版可以買來看看。)

上面兩種退休方式其實都有點困難,富足退休至少要有一筆次小的現金,簡約退休又搞得像出家,後面的兩種退休方式更適合一般人,滑行樂退跟咖啡師樂退,也就是是前面提到不用存到900萬才退休的方法。

滑行樂退(Coast FIRE)

滑行樂退是指先努力將存下一筆基金,讓這筆錢利用複利的威力滾上30年,等到你退休的時候就會有一筆適當的退休金能供你生活。

這樣的概念其實就是勞退跟國民年金的概念,不過現今大環境如次動盪,這筆錢還是自己存會比保險。

取名滑行樂退是因為你存錢的過程就像是騎著單車攻頂山頭的過程,但是當你登頂也代表金額達標,後續複利的滾動的你就像開始下坡一樣,可以輕鬆的吹風、欣賞山間的風景,現在你賺到的錢無須再斤斤計較要存多少,可以花得比較隨意(當然你願意再持續累積會在加快退休腳步而且會更保險)。

咖啡師樂退(Barista FIRE)

會取名咖啡師樂退是因為美國醫療保險很貴,而星巴克願意替兼職人員也提供醫療保險,所以這群存了一筆退休金但尚未足夠的人會去星巴克打工。

在台灣因為有全民健保又稍有不同,有的人會稱之為民宿樂退、衝浪樂退,指這群以興趣來維持生活的Barista FIRE。

那些看似生意不穩定或是很吃季節性的行業,看似單靠這項工作肯定養不活自己的,也許有一部份的人正是有一筆退休基金的咖啡師樂退一族。

如果你是喜歡接觸人群或者體驗各式各樣的生活一定要研究一下咖啡師樂退,肯定能讓你的生活更加多采多姿。

上面的兩種樂退方法都是在存到一筆基金後讓它依靠複利30年的威力來累積你的自由數字,這樣要累積多少金額呢,如果是前面提起的900萬目標,你只需要118萬再依靠7%的複利累積30年就會滾出每月3萬塊的被動收入。

詳細的細節可以觀看影片,艾波提供的4種FIRE以及可行性真的會讓退休無望的人又重新看到一絲曙光,超級推薦大家訂閱父母私塾–艾波

先還債or先存錢

還有一點是在累積財富前有的人會遇到的問題,是否需要先處理完負債再來存錢!?

關於這個問題以前的我絕對是認為不要欠錢才是正確的,畢竟無債一生輕而且我才不要讓別人賺我的利息。

但是這幾年我的想法開始有了轉變,這個觀念上的核心跟緊急預備金的功能一樣,保險。

當你把所有的錢都拿去還債一但你發生意外需要一筆錢的時候就會非常可怕,因為你將無法處理這個問題(這裡指還沒有準備好緊急預備金)。

另外也不要認為債的幾趴利息沒什麼,別忘了複利這個第8大奇蹟,正向的利用在累積財富你將會獲得財務自由,但負向例子就是負債的金額越來越多,最後被欠債壓得懷疑人生。

相信我,其實複利的威力我們都看得不少,只是更多的是負面的案例。

所以我個人對於還債跟準備緊急預備金的想法是,你一樣要慢慢準備緊急預備金,然後持續的還債,至於還債的先後順序有2個面向提供給大家

- 先償還金額較少的債

- 先償還利息較高的債

採取第一項的策略是因為,你可以直觀的看見你的債在減少,也許你最終要還出較多的金額,但肉眼可見的債務會一筆一筆漸少。

採去第二項的策略則是可以用最少的金額去解決債務,但缺點就是第一項的優點,你需要會不斷地償還較高利息的債無法馬上解決而成效上不夠明顯。

沒有絕對的優先順序一切都取決於每個人的性格,這時候也不要在妄想什麼生活品質,先解決這些問題才有辦法站上FIRE運動的起跑線。

至於多少利息的債才算是可以沒有壓力慢慢償還,除了利息不超過2%的債,其他超過2%債務一律建議盡快處理掉。

只有當你的債的利息不超過2%時才會建議你可以考慮投資,正確合理的投資會有6-10%的收益這時2%的債再慢慢償還即可。

結論

在過度忙碌的現代生活我們都期待著退休,但你有認真想過退休後的生活嗎?

如果是整天無所事事沒有目標的度日子,其實這樣的退休你也不會感到滿足。真正的退休應該是將你從強制勞動的生活中解放出來,能有餘裕去完成你想做的任何事情,不用再因為金錢而煩惱生活。

FIRE運動比起教你賺錢存錢,更是提供一種以理財為出發點的生活方式,重新審視金錢,了解金錢,進而使用金錢,不要再被金錢掌控。

關於FIRE運動仍有許多的細節可以討論並且研究,希望我的分享能讓你提起興趣開始行動,或者至少讓你退休抱有期待而努力生活。